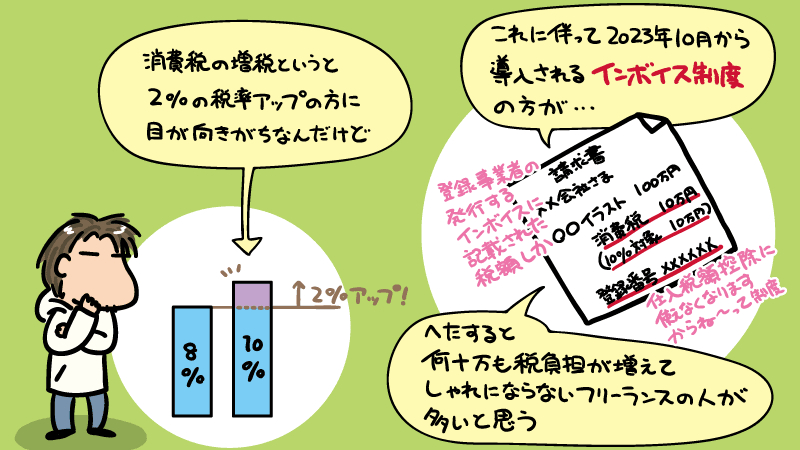

参院選が終わって、自民党の人が「これで消費税アップも信任が得られた-」と言っているようなので、10月には消費税率が10%になるんでしょうねーという気配濃厚な今日この頃。

正直それだけなら「景気の悪化が怖いなあ」以上の感想も持っていなかったんですが、以前軽減税率の話が出てきた時に「うっそやめてよ何それ」と思った話があったことを思い出しました。それがインボイス制度。正しくは「適格請求書等保存方式」といって、フリーランスの人の多くに間違いなく直撃するであろうやっかいな制度です。

参院選の前は当然消費税のことがやたらと言われてたけど、どれも税率アップの話ばかりで不思議とこのインボイス制度については目につかなかったんですよね。僕もそうなんですけど、みんな忘れてたのかな…。

消費税というのは、受け取った消費税と支払った消費税の差額を納めるもの

消費税というのはまず前提として、日本国内における事業取引には基本的にすべて乗っかってくるものです。だからイラスト描いて1万円なら、そこに消費税が乗っかって、税率8%の今なら1万800円がお客さんへの請求額になる。ただしこの消費税は代行して受け取っているに過ぎないものであり、後でお国に納めなきゃいけません。

こういう売上が年間に税抜きで300万円あったとしたら、24万円を別途消費税として受け取るわけです。

でもこの事業のために、鉛筆買ったり本を買ったり色々経費で年間に税込み108万円を支出していたとします。これだと年間8万円が消費税として出て行っているわけです。

そうするとこの人は、24万円の消費税を受け取っていますけど、8万円はすでに消費税として支払い済みということになるのです。なので、国に納めるべき「代行して手元に預かっている」消費税額は両者の差額を求めた16万円。これが納税額になります。

こんな感じで、入ってきた消費税から出て行った消費税を差っ引いて残りを納めることになるんですけど、この時の「出て行った消費税」の合計を仕入税額控除と言います。

免税事業者なら、消費税の納付が免除される

上に書いたように、消費税は取引に乗っかってきて、これの出入りの差額を納めるものです。ただ、前々年の課税売上が1千万円以下の事業者さんはラッキーチャンス。この納付が免除される免税事業者というやつになります。

だから預かった消費税はすべてその人のもの。お得ですね。

職業柄フリーランスの人にちょくちょくお会いしてますけど、控えめにいっても半数以上の方はこの免税事業者さんにあたるんじゃないでしょうか。いちいち年収聞いたりしないから想像の域でしかないですけども。

そうした免税事業者さんを直撃するのが、今回導入されるインボイス制度なわけです。

導入後は適格請求書(インボイス)記載額しか仕入税額控除できなくなるっぽい

今度の消費税アップには軽減税率とかいうややこしいのが導入されるので、消費税といっても複数の税率が存在することになります。したがって請求書には適用税率と税額の記載が義務づけされるみたいで、その要件もなんか色々あるようです。

で、重要なのが、その要件を満たした請求書(適格請求書:インボイス)って、登録事業者しか発行できないってこと。この登録事業者には課税事業者しかなることができません。つまり免税事業者さんは、インボイスを発行することができません。

そして支払い側はというと、そのインボイスに記載されてある額しか、仕入税額控除に算入できなくなってしまうのです。

ということは、免税事業者さんが従来通り税込み合計額を請求すると、支払い側は仕入税額控除できないので消費税分を損することになります。

これにより、おそらく支払う側からしたら、免税事業者には消費税分は乗せないよってなるでしょう。ここで免税事業者さんには、「消費税抜きの価格で仕事を請ける」か「課税事業者になる申請をした上で消費税を受け取るか」という二択が迫られるようになるわけです。

それで実際の実入りがどう変わるかを先の税抜き300万円の年間売上で計算してみた表がこちら。

| 課税売上 | 受け取った 消費税 | 経費 (税込み) | 納付する 消費税額 | 年間利益 | |

|---|---|---|---|---|---|

| 消費税10%で免税事業者の場合 | 300万円 | 0円 | 110万円 | 0円 | 190万円 |

| 消費税10%で課税事業者になった場合 | 300万円 | 30万円 | 110万円 | 20万円 | 200万円 |

| 消費税8%で免税事業者(現在) | 300万円 | 24万円 | 108万円 | 0円 | 216万円 |

単純に考えれば免税事業者のままでいた方が税負担がないんだからお得なはず…と思い込みそうになるんですが、実は事業者自身も経費として消費税を支出している以上、課税事業者になった方が免税事業者のままでいるよりはお得になります。

ただしその場合でも、現在から比べたら16万円の税負担が増えるのが上の表からわかります。

そんなわけで、多分2%の税率アップよりも影響はでかいと思うわけです

上にあげた表は当然ざっくりした計算なので、人によってはそれ以上になったり、それ以下になったりすると思います。でも、多くの人にとっては何十万単位で税負担が増えるんじゃないかなあ…と。

しかも事務手続きも増えるんですよねこれ。

僕はもうずっと課税事業者なので、新しく税負担が増えるなんてことはないですけど(とも言い切れない不透明でややこしい要素がさらにあるのがムカつくところ)、「めんどくさそう…」という一点で勘弁してよという気持ちになりました。

それもこれも軽減税率のせいだ!と、あの制度だけはほんと憎んでも憎みきれません。

そんなわけで、自分もすっかり忘れてたので今さらですが、参院選の前も後も、意外とフリーランスの人がブチ切れてないなーと不思議になったので覚え書きがてら書き散らしてみました。素人の覚え書きなので、間違いや勘違いがあれば指摘いただけますと幸いです。

そもそも消費税がようわからんという方は、手前みそですけど、僕の書いた税金の本がわかりやすいと評判良いので、手に取っていただけますと幸いです。こっちはちゃんと税理士さんに監修受けながら書いてるので中身の正しさはお墨付きです。

それにしても…。この際消費税アップは仕方ないにしても、軽減税率とインボイスについては、やっぱりどこかに消え去ってくれないかなあ。

コメント

>ここで免税事業者さんには、「消費税抜きの価格で仕事を請ける」か

>「課税事業者になる申請をした上で消費税を受け取るか」という二択が

>迫られるようになるわけです。

免税事業者でも仕入れに課税はされているので、

これまでと変わらず請求する名分はありますよ。

ただし、交渉が必要になる可能性はありますね。

私は、面税事業者ですが、

この制度は見落としてました…

断固反対ですね…

個人事業主は、社会保障の面でも、

税制面でも不利なのに、さらに10パー支払額が増えるなど…

国民健康保険しか入れず、保険証などここ10年で1回も使ってないのに、既に700万…

会社員なら半分程度で済むはず…

損してるところは放置で、緩和してくれる部分は絶対に許さない!みたいな政策は論外…

会社員は会社員で損してるとこも色々ありますし(^-^;

個人的には、納税行為自体の手間暇は削減する方向に進んで欲しいの一点です。

なんか請求書に書くことすら許されくなるっぽいからどうなんでしょうね。

いずれにしても、その分値上げしてもらえば済むことではあるので、「本人の交渉次第」というのは同感です。

これまで通り請求書・領収書に消費税等って書くのも実際違和感ありますしね。

私も疑問に思って知人の税理士に聞いてみたところ、まだその辺は情報収集中だから待って欲しいと言われました。

まだ税理士さんでも迷うところはあるみたいですね。

適格請求書等保存方式が適用される時期の記載がされておりません。

冒頭のイラストにも、引用している外部リンクの見出しにも「2023年10月」って書いてますけど、それのことではなくですか?

納めるべき消費税額100万円までは全額控除にすれば辻褄あうのでは?

?

防衛費のGDP2%は、海保、年金、他省庁自治体費を含め達成。

消費税20%は、軽減税、インボイス制の完全実施後に。

大昔は減税があって年末調整が第3のボーナスだったけど。今やボーナス自体無い人だらけ。(笑)

昔は定率減税とかありましたねー。控除削ったり社会保険料増やしたりと、目に見えづらいとこを狙い撃ちして、随分負担増やされたもんだよなーとげんなりします。

免税事業者自体が優遇措置ですし、そもそも消費税を預かっていないはずの免税事業者からの仕入れを課税仕入れに使えた今までの方が道理に合わないので仕方ない気がします。

原価率等から適当な消費税負担率を算出して、あらかじめ対価の額に上乗せする等の対応をするしかないのではないでしょうか。

個人的には徴税コストとか考えると「ゆるいままで別にいいだろうにー」って思っちゃいますけど、おっしゃる通り道理としてはきっちり取るのが適正ですよね。

#でも大企業さんの益税捻出スキームはほったらかしっていうのがちょっとムカつく…

原価率等から…っていうのは、課税事業者になって行う簡易課税制度がまさにそれなので、クライアントに値上げ交渉するよりかはとっとと課税事業者になってみんな簡易課税制度を使うようにするのがまっとうなのかなと思います。

難しい話ですが、やっぱフィリピン移住の方がいいんですかね〜

なんでまたフィリピンに(^-^;

IT系のフリーランスは、労働の対価報酬として、業務委託で受けることが多く、実態も事業性の高いものではない。

今の税制の区分けだと、消費税の区分に入ってるものの、賃金性の高い物まで消費税がかかる制度のほうが異常…

フリーランスが増えたのも国の政策、

そこに、インボイスで搾取しようとするのも政策…

ひどすぎるマッチポンプ

まだ日本は地方税分も含めての10%だからマシと。北米だと連邦消費税に州税が掛かる地域もあるからかなり高い税率(尤も外食は課税で自宅消費の食品はゼロ税率だからかなり有利に)。

因みにドーナツは5個迄課税で6個以上はゼロ税率だそうです。

アメリカというと合理性のカタマリみたいな印象持ってましたけど、税制は意外とややこしいんですね。

軽減税率がなくてもインボイス制度はいずれ導入される流れだったと思います

あと消費税が上がれば上がるほど免税事業者乃範囲は縮小されたんじゃないかなぁとも

個人的には軽減税率なんて煩雑なことやらないで年収別に貯蓄性向と消費統計に基づいた支出モデルを作ってそれに当てはめて所得税を控除したほうがコスト的にいいと思います

税制は納税コストと徴税コストを考慮して、もうちょいスッキリさせて欲しいものです…(^-^;

国税庁のHP内のPDFに、免税事業者でもインボイス発行するための手続き載ってますよ?

「免税事業者の登録手続」って項目ですか?

それは、発行したいのなら課税事業者として登録しろという意味ですよ。

つまり手続きをすると免税事業者ではなくなります。

Nさん、フォローありがとうございます。

上でリンクしてある「政府広報オンライン」にもしっかり

※適格請求書発行事業者の登録を受けた課税事業者のみ「適格請求書」の発行が可能になりますので、免税事業者は「適格請求書」の発行はできません。

と明記してありますね。

消費税増税分が社会保障に当てられてるなんて大嘘です。1割しか使われてません。残りは借金を返すために使われてます。国会答弁済。

食品の消費税はかからない国が多いです。

消費税増税反対している政党に投票してね。もっと怒って下さい!黙ってるから政府に国民が舐められてるんですよ。

そういえば国民福祉税とかいうのもありましたねえ…。

・フリーランスをマッチングして合同会社または共同組合として課税事業者化

・請求書発行時にインボイス番号の発行をサポートする

・経理処理や納税処理もしてくれる

といった「会社/協会シェアリング&経理サポート」をアプリで全部処理してくれるようなサービスを士業のみなさんで作ってくれたらウケそうですね。

え、それは逆にめんどくさくないですか?

課税事業者になる届け出して、簡易課税で消費税納めるのが一番スムーズだと思います。

This post is worth everyone’s attention. When can I find out more?

これって一人親方で、現場で請負契約で売上が1千万以下の事業主もそうなの?

確定申告の時にどうなるんだろう?

材料費、通信費、交通費、接待費は10%納税してんだよね?

売上の10%を消費税分でそのまま納税させられちゃうの?

不安だったら、税務署に問い合わせてみるのもいいですよ。電話でも意外と親切に教えてもらえます(゜゜)(。。)(゜゜)(。。)ウンウン

軽減税率制度はヨーロッパのほうでもいろいろと問題があって(有名どころだとイギリスでプリングルスが嗜好品のポテチか食料品のビスケットかで法廷闘争に発展した話とか)、固定税率に見直そうみたいな話まで出ているようですが、軽減税率=低所得者の救済みたいな見方が未だに根強いこともあって、なかなか見直しが進まないようですね。

フリーランスの優遇がなくなるのは残念ですが、あくまでも『優遇』がなくなるという範囲の話であれば、しょうがないのかなという気もします。

ただ、納税関連の手続きの煩わしさだけは本当に気が滅入るので、取るなら取るでもっとスマートにやってほしいですね。

フリーランスは事務も兼任なので、税金払うことより支出や税金の管理項目増えることのほうが厄介だなぁと感じます。

そうなんですよね。IT化とかで効率化が進んで「自動で処理できるようになって徴税コストも納税コストも勘案しないで大丈夫になったから漏らさず徴収するようにしますわ」だったら自分も特に否定的な受け止め方にはならないんですが(^-^;

むしろ逆行してどんどんめんどくさくなってしまいそうなのがなんとも嫌になります。

サービス業で簡易課税の技術系の個人事業主ですが免税の方々見てて税制面の勉強してない方々多すぎな印象が大きいです。

簡易課税制度以前に5から8%になる時でさえ殆どは経理ソフトの内部で勝手に処理してくれましたが

結局年間たった1、2万円で青色申告できるのに、それすらも「分からない」の一点張りで

それなりに時間があっても勉強しません。

それが今更税制の変更で騒いでるのを見ても今更なぁとしか思えません。

税金の勉強って、嫌う人はほんと敬遠しますものね(^-^;

きたみさま

インボイス制度の分かりやすいご説明、ありがとうございます。

こんな制度、消えてほしいです。

税理士さんと茶飲み話でこの件話してたら、インボイス制度が軽減税率に必須ってわけでもないから、実施までの間の区分記載請求書等保存方式で問題なければ、導入しないで済んじゃうかもしんないですよーとは言ってました。

そうなるといいなーって僕も思います(^-^;

ERPの導入とかやっている人だと、海外系のERPはインボイス制度のほうが普通で、日本のように締め払いとかのほうがレアケースだなー、って思うんですよね。

だから、ERP導入をよくやっている人、からするとアドオンが少なくなるって意味ではいいのかなと思ったりはします。

(日本のための独自モジュールみたいな形で、締め系の機能は提供されていますが、帳票系はそのままは使えないことが多いので。)

ただ、アドオンでよく問題になるのが、

「税額の計算をする際に、各行ごとに税額を四捨五入してから合算値の合計を出すか」

「同一税率となる行の合計値を出してから税額を計算するか」

といったことなので、その辺もはっきり仕様は決まっているんでしょうかね?

細かい話ですが。。。

あー、せめてそっち方面で省力化になるなら嬉しいですね。

[…] https://oiio.jp/entries/2825 […]

[…] […]